遺産相続スケジュールを解説!

「相続手続き」は、人生で多くても2回ほどしか行わないため慣れている方は少ないかと思います。

そのため、今回は全体のスケジュールと手続きについて解説していきます。

遺産相続手続きの全体スケジュールと手続き一覧

全体スケジュール

相続人が行う一般的な遺産相続手続きのスケジュールは以下の通りです。

すべての方が必要となるものではない手続きもございますので、該当する部分のみ気を付けておきましょう。

| 7日以内 | 14日以内 | 2~3ヶ月以内 | 4ヶ月以内 | 10ヶ月以内 |

|---|---|---|---|---|

| 被相続人の死亡 (相続開始日) | 年金受給停止手続き (厚生年金は10日以内) | 遺言書の有無の確認 検認手続き | 所得税の準確定申告 | 遺産分割協議 遺産分割協議書の作成 |

| 死亡届の提出 | 健康保険資格喪失届 健康保険証の返却 | 相続人の確定 | 相続税の申告 | |

| 介護保険資格喪失届 | 相続財産の調査 | |||

| 世帯主変更届 | 限定承認・相続放棄 の検討 |

手続き一覧

遺産相続手続きには法的に期限や時効が決まっているものがあります。

各手続きは以下の通りです。

1.遺言書の有無の確認、検認手続き

期限:速やかに

遺産相続手続きでまず大事なことは遺言書の有無です。

なぜなら、有効な遺言書がある場合は、以下のようなことができるからです。

- 法定相続分と異なる割合で相続分を決める

- 特定の財産を相続人に相続させる

- 相続人以外に財産を遺贈する

※有効な遺言書がある場合でも、相続人・受遺者全員の合意があれば遺言書と異なる遺産分割を行うことができます。

2.相続人の調査・確認

期限:速やかに

遺言書がない場合には、相続人全員で遺産分割協議を行わなければならないため死亡から出生までの戸籍謄本を集め正確な相続関係を把握する必要があります。遺産分割協議後に、遺産分割協議に参加していない相続人がいることが判明した場合、その遺産分割協議は無効になってしまいます。

簡単に死亡から出生までの戸籍謄本と言っておりますが、戸籍謄本は本籍のある市区町村役場でしか取得できません。そのため、戸籍謄本は結婚や転籍などにより複数個所で申請・取得する必要があります。遠方の市区町村役場の場合には郵送でも取得ができますが、かなり面倒な作業となるため専門家への取得代行を依頼することをオススメします。

被相続人の戸籍や相続人の戸籍は、遺産分割処理(預貯金や不動産の名義変更など)で必要となり、以前は複数取得することがありましたが

法定相続情報証明制度ができたことにより1部のみで足りることとなりました。

この制度で交付された法定相続情報一覧図の写しを利用することで、遺産分割処理で必要だった戸除籍謄本等の束が必要なくなりました。この制度についても、戸籍謄本の取得に併せて専門家へ依頼することをオススメします。

法務局に戸除籍謄本等の束を提出し、併せて法定相続情報一覧図を提出することによって登記官がその一覧図に認証文を付した写しを無料で交付します。 (出典:法定相続情報証明制度について 法務局)

3.相続財産の調査

期限:速やかに

遺産相続手続きにおいて、相続財産の確定も非常に重要です。なぜなら相続財産が明確になっていなければ、間違った手続きを選択して多額の借金を相続してしまったり、遺産分割協議を何度もやり直すことになる可能性があるからです。

相続財産というと、預貯金や不動産、株式などの資産を想像されるかと思いますが、借入金や住宅ローンなどの負債も含まれます。

●相続財産の調査方法

| 財産の種類 | 調査方法 |

| 不動産(土地・建物) | 登記簿謄本、固定資産税課税通知書、権利書、売買契約書 |

| 借地権 | 賃貸借契約書、不動産業者への問い合わせ |

| 現金・預貯金 | 自宅金庫、貸金庫、通帳、キャッシュカード |

| 株式、国債 | 証券会社からの郵送物、証券保管振替機構への確認※1 |

| ゴルフ会員権 | 会員権の証書、株券 |

| 生命保険金 | 保険証券、保険会社からの郵送物、生命保険契約照会制度※2 |

| 自動車 | 車検証 |

| 貴金属、骨董品など | ご自宅、貸金庫 |

| 借入金、ローン | 借用書、通帳からの返済履歴 |

証券保管振替機構への開示請求手続きを利用して、亡くなった方の株式等に係る口座の開設先を確認することができます。 (出典:ご本人または亡くなった方の株式等に係る口座の開設先を確認したい場合 証券保管振替機構)

照会者から提供いただいた情報を生命保険協会加盟会社全社に連絡し、照会者から指定された照会対象者が保険契約者または被保険者となっている生命保険契約の有無について調査依頼を行います。 (出典:生命保険契約照会制度のご案内 一般社団法人生命保険協会)

4.所得税の準確定申告

期限:4ヶ月以内

被相続人が個人事業主で事業を行っていた場合、不動産賃貸を行っていた場合で年の途中で亡くなられたときは、相続人は4ヶ月以内に所得税の準確定申告を行わなければなりません。

準確定申告は1月1日から亡くなった日までの所得を申告しますが、前年分の確定申告をしなければならない方が3月15日までに亡くなられた場合には、前年分、本年分ともに申告期限は4ヶ月以内です。

・個人事業主で事業を行っていた

・不動産賃貸を行っていた

・給与が2,000万円を超えていた

【2】準確定申告をする方が有利な場合があるケース(【1】に該当しない方 )

・多額の医療費の支払いがあった

・上場株式などの配当の受け取りがあった

・年金収入が400万円以下であった

青色申告を行っていた被相続人の事業を相続人が相続により承継した場合には、亡くなられた日の時期に応じてそれぞれ次の期間内に青色申告承認申請書を提出することができます。(原則は3月15日又は開業後2ヶ月以内)

① 亡くなられた日が1月1日から8月31日・・・4ヶ月以内

② 亡くなられた日が9月1日から10月30日・・・その年の12月31日まで

③ 亡くなられた日が11月1日から12月31日・・・その年の翌年2月15日まで

5.遺産分割の方法・遺産分割協議書の作成

期限:特になし

相続人と相続財産が確定したら、相続人全員で遺産分割協議を行います。遺産分割協議では「誰が、どの財産を相続するのか」を話し合い、相続人全員の合意が必要です。

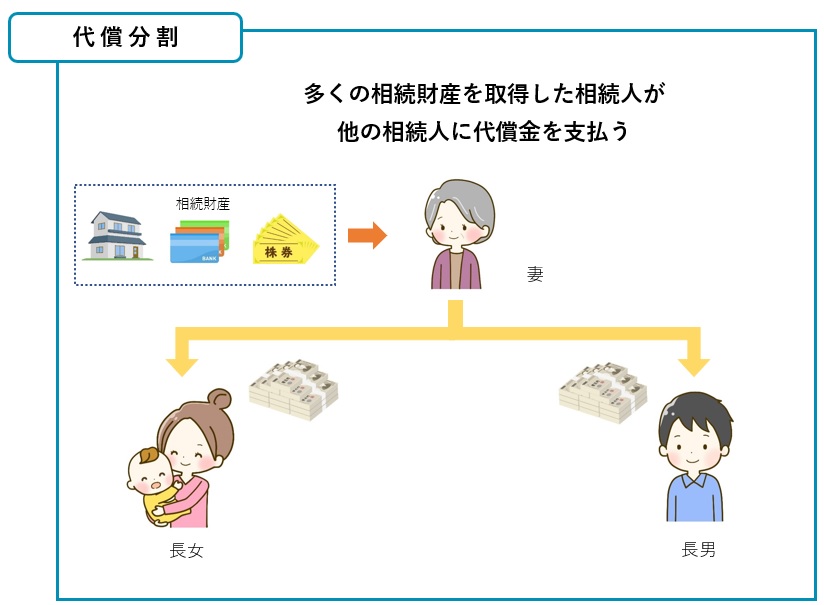

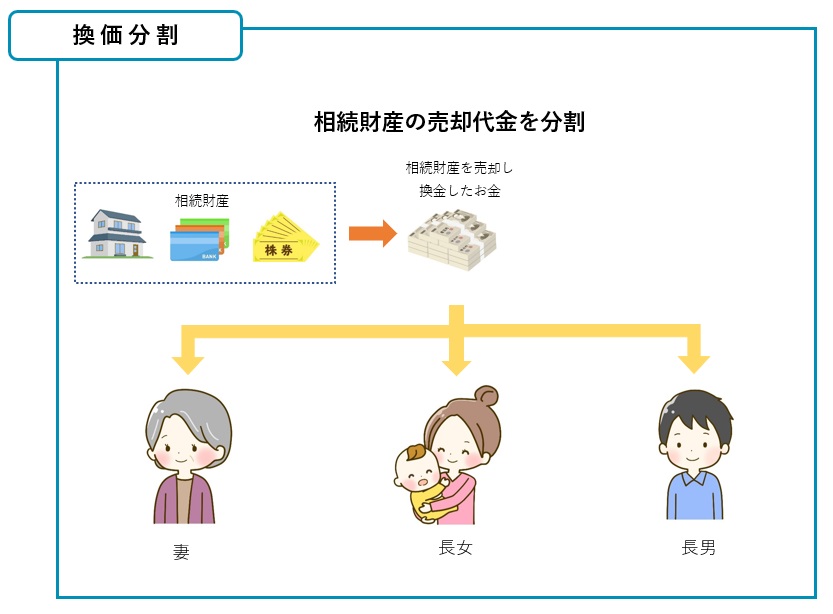

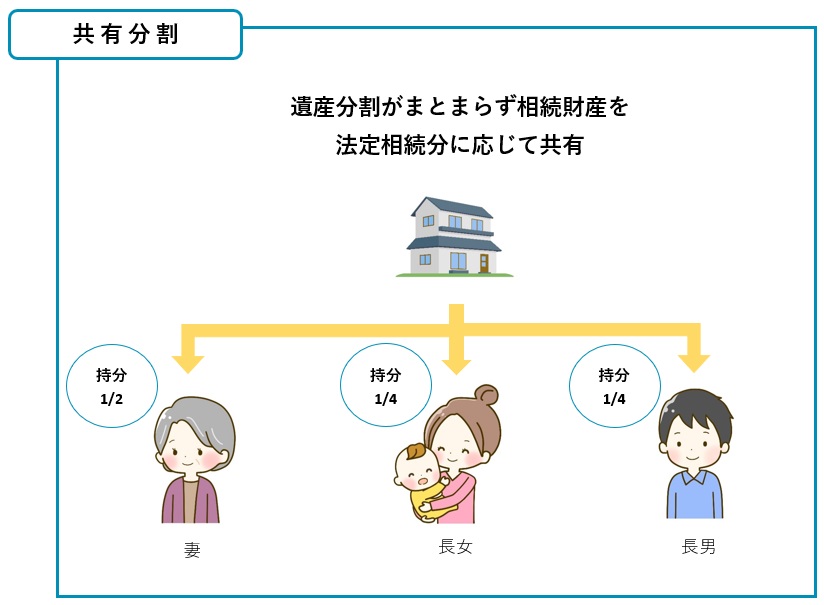

分割の方法としては、財産ごとに相続する人を決める「現物分割」が一般的となりますが、分割の方法は主に次の4つがあります。

遺産分割協議の際は、上から優先的に検討したほうが良いと思います。

遺産分割協議の話し合いがまとまれば、遺産分割協議書を作成し、相続人全員が実印で押印します。

6.相続税の申告

期限:10ヶ月以内

全部の相続財産を評価し、遺産総額が基礎控除額を超えたときは10ヶ月以内に相続税の申告・納付を行います。

注意点としては、

・遺産分割協議がまとまっていなくても申告・納付が必要

・配偶者の税額軽減特例などの特例を使う場合には納付がなくても申告を行う

です。

●相続税の計算例

基礎控除額は「3,000万円+600万円×相続人の数」で計算されますので、例えば1億円の遺産を1人で受け取った場合には

| 【遺産総額】 - 【基礎控除額】 = 【課税遺産総額】 1億円 - (3,000万円 + 600万円 × 1) = 6,400万円 6,400万円 × 30% - 700万円 = 1,220万円(相続税) | ||

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | ― |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

●相続税の特例

相続税には特例として、さまざまな評価額の減額や非課税枠、税額軽減が設けてあります。

小規模宅地等の評価の減額

被相続人と相続人が同居していた場合や被相続人が不動産賃貸業を営んでいた場合には、その土地について一定要件を満たすと80%又は50%減額することができます。

生命保険金の非課税

生命保険金の受取人が相続人である場合には、「500万円 × 法定相続人の数」が非課税となります。

配偶者の税額軽減

配偶者が相続する場合には、1億6,000万円または法定相続分相当額のいずれか高い金額までは相続税がかかりません。

まとめ

冒頭にも申し上げましたが、遺産相続は人生において何度もあるものではありません。

特に相続税の申告については、ご自身でも行うことは可能ですが専門家の計算よりも高く相続税を支払うこともあります。

ご自身が相続税がかかるのか分からない方や遺産相続の手続きの進め方がわからない方は是非お問い合わせください。