【法人税】社宅を借りて節税

今回は社宅に関する税務上の取り扱いについて解説していきたいと思います。

社宅を利用することによって家賃の一部を会社の経費として落とすことができますし、社宅利用者の方も家賃の一部負担によって住むことができるなどメリットが多くあります。

ただし、経費として認められるために要件がありますので注意が必要です。

1.社宅と住宅手当の違い

社宅は、会社が役員または従業員のために用意した住宅のことをいいます。そのため家賃は会社が支払い、会社は利用者から家賃の一部を徴収します。住宅手当は、役員または従業員が借りている家賃の一部を会社が金銭で手当することをいいます。

これだけ読むと社宅も住宅手当も変わりないかと思ってしまいますが以下の点で大きく違います。

- 社宅:利用者は家賃の一部を負担するだけなので所得税の課税なし

- 住宅手当:利用者が会社から金銭で支給を受けるので給与として所得税の課税あり

2.役員社宅の要件

社宅の家賃は会社の経費となり、利用者は所得税の課税がないと説明しましたがこれには一定の要件を満たしている必要があります。役員の方を前提して話を進めると、具体的には「賃貸料相当額」を徴収しておかないと給与として所得税の課税が発生してしまいます。

所得税課税があるということは会社側では源泉徴収が必要なので不納付加算税という罰金も払う必要ができます。そのため、きちんと要件を満たしておくことをオススメします。

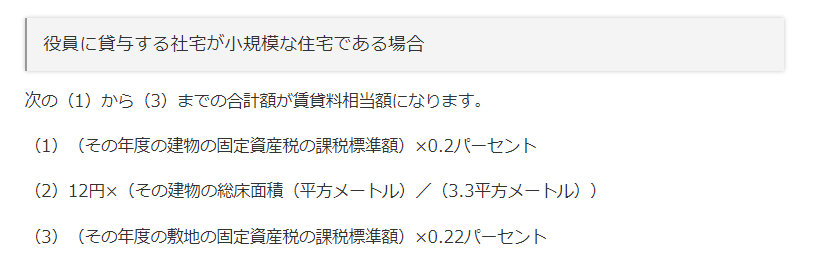

役員社宅の場合には、「小規模な住宅」、「それ以外の住宅」、「豪華社宅」とで賃貸料相当額が異なりますが、今回は「小規模な住宅」とします。

上記の計算によると、家賃相場よりはるかに低くなることが一般的です。ただし、この計算をするためには社宅の固定資産税の課税標準額が必要となります。そのため、税理士の中では”会社が支払っている家賃の50%を取ってください”と言っている方もいますがこれは半分正解で半分不正解です。

なぜなら、賃借人でも固定資産税の課税標準額を知ることができる場合があるからです。ここについては、次回解説していきます。

会社負担にできないもの

ここまで社宅について解説してきましたが、あくまでも会社の経費として落とすことができるのは家賃だけですので以下のようなものは会社が負担しても給与として所得税が課税されてしまうのでご注意ください。

- 水道光熱費

- 駐車場代

- 家具等

“【法人税】社宅を借りて節税” に対して1件のコメントがあります。

コメントは受け付けていません。